J-REIT(不動産投資信託)に魅了され、投資活動を2015年に再開、その後、コロナショックで大きな損失を出してしまった私ですが、早いもので、全世界株式インデックスに投資をすることに決めてから、約2年が経ちました。

今も、前向きに資産形成には、向き合えていると思います。

いつも、お金たちには気持ちよく働いてもらいたいと考えていますが、資産形成は私の趣味のようなもので、お金たちが増えていく様子を眺めることは、素直に楽しいと感じています。

世間では、私なんかより、もっと効率的に資産を増やされている方もいると思いますが、私自身は結果を他者と比べることはせず、身の丈にあった運用をしていきたいと考えています。

来年50歳になるので、今の状況や課題、考えていることなど、少し書いてみようと思います。

-

-

もし、あなたが負けると「考えるなら」

路地裏の牛です。 今日はあなたに、ナポレオン・ヒルの言葉を贈ります。 僕も、事あるごとに思い返している言葉です。 もしあなたが負けると「考えるなら」負ける。 もしあなたがもうダメだと「考えるなら」あな ...

今の資産状況について

純金融資産額は、約4090万円(家族の純金融資産は含みません、含めると、約6142万円)です。

※純金融資産とは、預貯金や株式、債券や生命保険(解約による払戻金や満期金があるもの)などの金融資産から、負債を差し引いたものです。

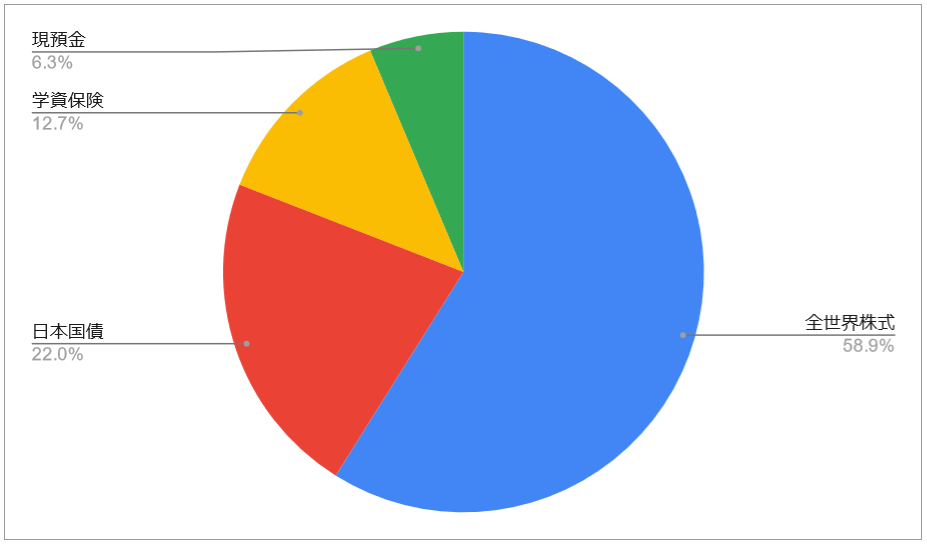

先日、リバランスした勢いで、個人向け利付国債(変動・10年)も買い増ししたので、資産配分(アセットアロケーション)はこんな感じです。

| 全世界株式 | 58.92% |

| 日本国債 | 22.00% |

| 学資保険(長女) | 12.73% |

| 現預金 | 6.35% |

今は、リスク資産:安全資産=60%:40% を目標にしているので、乖離率は5%以内で、適正な資産配分の状態です。

油断せずに行こう

最近、日本国債を買い増ししたことは、私の精神安定上、とても価値があることで、一つの区切りになりました。

私は、長女が生まれた年に学資保険に入りましたが、次女が生まれた時には入りませんでした。

理由は、自分で運用した方が、お金を効率よく、増やせる気がしたからです。

当時は、J-REIT投資の成績も良かったので、少しばかり、調子にのっていたかもしれません。その後、投資一辺倒だった私は、痛い目を見ることになりました。

次女の教育資金は、リスク資産とは切り分け、先日、「長女の学資保険の設定額」と同額分を日本国債で確保完了しました。

長女の学資保険は、2029年4月まで、毎月37,740円の保険料の支払いが続きますが、このまま淡々と積み立てていく予定です。

学資保険を途中解約すると、損をする仕組みになっているので、仕方ありません。

解約して損をしてでも、自分で運用した方が増えそうな気はしていますが、あと7年ぐらいなので、やめておきます。(私と妻の個人年金保険については途中解約での損失を受け入れて、自分で資金運用していて調子はいいのですが・・)

それから、教育資金の面で、次に考えることですが、将来、娘たちが親元を離れて大学に進むとなれば、仕送りも必要になると思うので、まだ油断はできません。

今後は仕送り分の先行確保を目指していく予定です。(もし、仕送りが必要なければ、老後資金になるだけの話です)

仕送り分の確保については、日本国債にするか、全世界株式にするか、私の証券口座で運用するのか、など、まだ、決めかねています。

娘たちの証券口座では、各々、200万円(2023年までには240万円)の資金を運用中ですが、さらに資金注入して、各々、500~600万円まで増やすことを考えてみるのもいいかもしれません。

2023年までは、現行のジュニアNISA(年間非課税枠80万円)で運用することになりますが、2024年から「新しいNISA制度」が始まるみたいなので、その内容が決まってから、次の一手を考えるつもりです。

毎月の収支配分について

現在、主な収入源は4つ、平均月収は59万円です。

| 私 | 540,000円 |

| 妻(パート収入) | 30,000円 |

| 長女(児童手当) | 10,000円 |

| 次女(児童手当) | 10,000円 |

| 合計 | 590,000円 |

現在の月収配分(~2022年12月まで)

| 投資資金 | 323,000円 | 54.75% |

| 生活費 | 267,000円 | 45.25% |

投資資金の配分先は、iDeCo(個人型確定拠出年金)に毎月23,000円、NISA口座に毎日5,000円、特定口座に毎日10,000円です。

すべての証券口座で、「SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式))」に投資しています。

毎日積立しているので、月によって必要な資金額も変化し、月末に資金不足になる月もあります、そういう時はスポットで追加入金して、運用調整していました。

1年以上(2021年6月から)、この配分で積立投資をしてきましたが、実はこの配分には課題が見つかっています。

家族4人、我が家にはギリギリすぎる生活費のようで、時々、生活費が足りなくなり、貯蓄で補填することになってしまっていました。

そのせいで、預金額は徐々に減少していき、目標アセットアロケーションとの乖離も進みやすく、リバランスのため、せっかく積み立てた全世界株式を売却しなければなりませんでした。

投資口価格も低迷している中、途中で売却を強いられるような状況は好ましいとは言えません。

2023年1月からの月収配分(予定)

| 投資資金 | 295,000円 | 50.00% |

| 生活費 | 295,000円 | 50.00% |

日々、せめぎ合いですが、状況の改善が必要です。

うまくいくかどうかは分かりませんが、来年から、月収配分を少し見直して、毎月の生活費を、28,000円増額することにしました。

とりあえず、妻にも協力してもらいながら、「収入の半分」で生活する努力を、家族でしてみようと思います。

今は、リスク資産:安全資産=60%:40% を目標にしていますが、この配分にも、迷いがあります。

もう少し資産が増えたら、リスク許容度をあげても、大丈夫なのでは、と思うところもあるのですが、結論はでていません。

まとめ

「収入の何割を投資すべきか?」の正解は見つかっていません。

今はまだ、日々、いろいろ考えながら、自分なりの答えをみつけようとしている感じです。

できそうなことは、これからのライフステージをより具体的にイメージすること。

毎年いくら必要なのかを、さらに深堀り・予測し、それをクリアしていくための資金計画を立てることではないかと思います。

将来、私がやりたいこと、妻がやりたいこと、など、考えていることをお互いに知り、共有することが大事かもしれません。

今まで以上に、将来について、もっと妻と話し合う必要がありそうです。

牛の歩みも千里、未来のために種をまこう!

同じように「経済的自由」を目指す方のブログも集まっています。

よかったら下のバナーからのぞいてみてください。

![]()

![]()

今月49歳になる、路地裏の牛です。 ここ数年、視力の低下(いわゆる老眼ですね)を感じていて、私の人生もそろそろ折り返しのようです。 金持ち父さん、貧乏父さんの本から学んだ「経済的自由」は、20代の時か ... 私は全世界株式インデックスへの「長期・分散・積立」投資で、年間平均利回り6%を目指しています。 投資経験が浅い人、投資を知らない人、からすると「6%で運用できるはずがない」と思われるかもしれませんが、 ...

「長期・分散・積立」投資を信じれば、普通の人でも老後は大丈夫!

年間平均利回り6%を目指して